高齢者相続人の注意点

相続の話題では、被相続人となる方が高齢になり認知症になった場合のリスクなどについて語られることが多いと思います。これももちろん重要なテーマですが、被相続人ではなく“相続人”となる方が認知症だった場合はどうなるのでしょうか。

あまり語られることが多くないかもしれませんが、実はこちらも難しい問題をはらむ重要なテーマです。当事務所に多く寄せられるお悩みの実例を取り上げ、リスクや対処法についてお伝えしていきます。

1.事例:認知症の母に相続させたい

弊社に寄せられた実際のお悩みを見てみます。

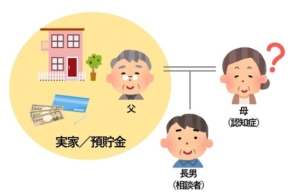

母親が重度の認知症のため施設に入所しており、実家で一人暮らしをしている高齢の父が心配な長男の方からの相談です。

認知症の母の施設の費用や日常生活の支払いは全て父が行っており、実家の名義や財産は全て父の状況です。最近父が出先で転び、骨折をしてしまい入院をしまったのを機に、体調が悪くなってきました。父が高齢なことから父にも認知症が発症したら、今後の母の介護のことや父のことについてどうなってしまうのか心配です。

このケースでは、仮に父親が先に亡くなると相続人は息子さんと認知症を持つ母親になります。また父親も入院を機に体調が悪化したとのことで、今後認知症を発症してしまう可能性についても心配しています。

まず、このようなケースで何も対策をとらないとどのような不都合が生じるのか見ていきましょう。

2-1.認知症の母が相続するとどうなる?

認知症の親が相続人となった場合の問題点を解説していきます。

2-1.何も対策しなかった場合

仮に、何も対策をとらずに自然に任せていた場合はどうなるでしょうか。

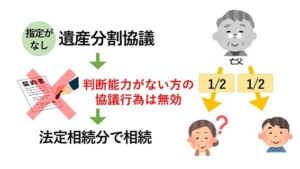

相続人が認知症で判断能力を欠く場合には、有効な法律行為を行うことができません。つまり、相続手続きにおいて必要な遺産分割協議を行うことができないということです。

遺産分割協議ができない場合に、もし遺言書を作成していなければ、残された遺産は民法で定められた法定相続分ですべての財産を相続人が相続することになります。

具体的な問題を見ていきましょう。

▶税負担の特例が使えない

ここで一つ問題になるのが税金面です。

遺産分割協議ができれば、自宅を同居する相続人が相続することにより軽減措置が活用できる小規模宅地の特例を活用するなど、相続税の税負担を減らせるように配慮して遺産分割協議案を工夫することができますが、法定相続分で相続されるとなると、それができません。

▶共有名義を招いてしまう

またもう一つの問題が不動産です。

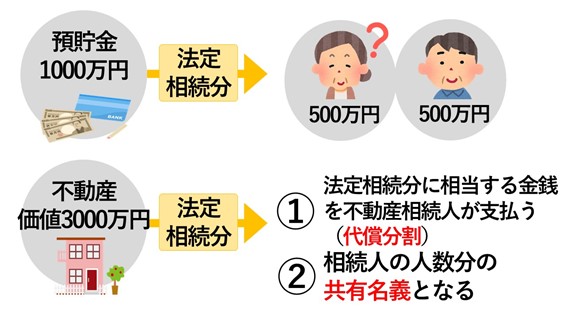

現預金は法定相続分に従い、按分して相続することができますが、不動産は物理的に分割するということはできません。

通常は遺産分割協議を行って誰が何を相続するのか、特定の相続人が不動産を相続した場合には、不動産を相続しない他の相続人に対して法定相続分に相当する金銭を支払う代償分割など、望ましい遺産分割協議案を検討して協議を行うことができます。しかし、遺産分割協議ができない以上、不動産は法定相続分で認知症の母を含めて相続人の共有名義となります。

不動産が共有となると、将来売却が必要になった時には共有者全員の合意が必要になりますが、認知症の母親はその合意も行うことができません。

例えば、母親の施設に支払う使用料や介護費用の支払いに充てるために実家を売却しようとしても、共有者の一人である母親が正常な意思表示ができないため、売却に向けての合意をとることができず、自宅不動産をお金に換えられないということになります。売ることもできず、だれも住まない実家は税金やメンテナンスの費用と手間がかかるだけです。

意外と考えが及ばないことも多いのですが、空き家は放火などのリスクも高く、火災保険への加入が望まれます。火災保険では、人が住む家は「住宅物件」として加入できますが、人が住まない空き家はリスクが高いことから事務所や店舗などと同じ部類の「一般物件」の扱いになることが多く、保険料は割高になります。

物理的なメンテナンスをせずに放置すれば、建物が朽ちて周辺に危険を及ぼすことも懸念されます。もし何か被害があった場合は所有者として大きな責任を問われることになるでしょう。

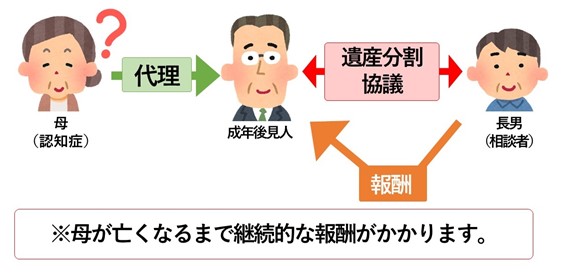

2-2.成年後見を使えば遺産分割協議できるが・・・

認知症の方は正常な判断ができないので、これを支援するために成年後見人をつけて遺産分割をすることができます。

成年後見人を付ければ母親本人の代わりに遺産分割協議に参加してもらうこともできますし、不動産の売却の際にも母親の代わりに合意を取ることも可能です。しかし、成年後見制度を利用するにあたっては、その制度を利用することによるデメリットの検討する必要があります。

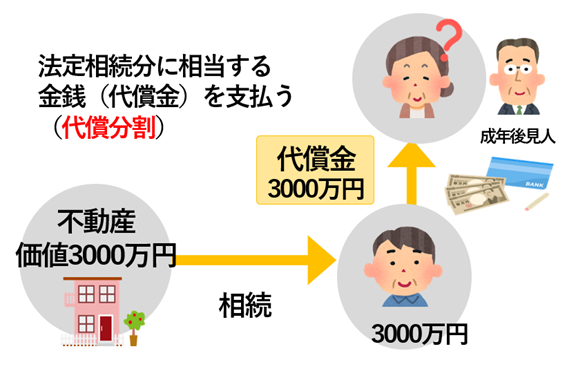

▶認知症の母に法定相続分の財産を分ける必要がある

遺産分割協議を成年後見制度を利用して行う際には、認知症の相続人が本来持っている法定相続分を確保する必要があります。なぜならば、成年後見人は家族の都合より本人の保護を優先するので、認知症の相続人が有する法定相続分はその職務としてかならず保全しなければならないからです。

例えば、今後の管理を考えて不動産を認知症の母に相続させず、長男が相続するという内容の協議をしたい場合を想定します。この場合においては、母に法定相続分に相当する預貯金など金銭を遺産分割協議で相続させることができない場合には、長男が法定相続分に相当する金銭を用意して、不動産を相続する代わりに代償金として金銭を支払う必要があります。

このように成年後見制度を活用した遺産分割においては、認知症の相続人の権利を確保しなければならないという制約があるので家族間で柔軟な遺産分割協議はできないということに注意してください。

▶後見人報酬を支払う必要がある

成年後見人が誰になるのかは裁判所に決められてしまうため、家族を成年後見人候補者として希望したとしても外部の弁護士など専門家が選任される可能性があり、その場合には、成年後見人に対する報酬を支払わなくてはいけません。

今回の相談者のケースでは、相続人が母親の他に息子さんだけなので、母親の資産状況などによっては外部の専門家の選任や成年後見制度支援信託の制度利用を裁判所は検討する可能性があります。

▶長男が成年後見人になれたとしても、遺産分割協議には特別代理人の選任が必要

上記のケースで仮に長男が成年後見人になれたとしても亡き父の遺産について遺産分割協議を行うには、特別代理人の選任手続きが別途必要です。なぜならば、遺産分割協議をするには相続人全員による協議が必要で、長男と母は相続人に該当します。そうなると、遺産分割協議について相続人の立場としての参加と母の代理人である成年後見人としての立場として参加することになり成年後見人として中立的な立場で協議に参加することになってしまうからです。

このような本人(母)と成年後見人の利益が相反する行為については、家庭裁判所に特別代理人の選任の審判を申立をする必要があります。

特別代理人については、特に資格は必要ありません。そのため、遺産分割協議と利害関係のない親族(叔父、いとこなど)を候補者とすることも可能です。身近な候補者がいなければ、専門家など第三者を候補者とすることもできます。

なお、成年後見人選任時に成年後見人を監督する後見監督人が選任されていれば、後見監督人が遺産分割協議について成年被後見人を代理するので、特別代理人を選任する必要はありません。

▶遺産分割協議後も成年後見は継続する

またお金の面だけでなく、財産管理の面でも難が出ます。

成年後見人は家族の都合より、本人の保護を優先します。あくまで成年被後見人となる母親の利益を考えて行動することになるので、実家不動産を売りたいといった場面でも、本当に母親のためになるのか?という視点で捉えます。入居費用に充てることが明確であれば合意をとれる可能性はありますが、例えば「管理が面倒だから」という理由が見えると合意を取ることは難しくなるでしょう。

このように成年後見制度は実務上で家族の足かせになってしまうことが多く、積極的に利用を検討できるものではありません。

2-3.相続が終わった後も財産管理が大変になる

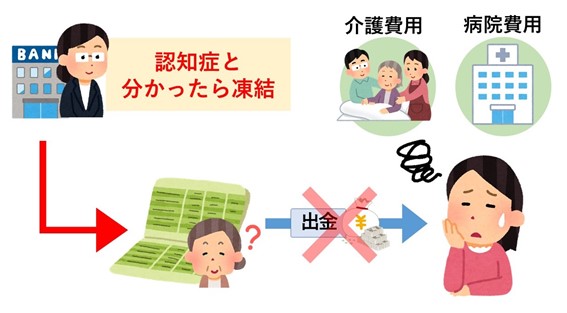

認知症の方が財産を相続する事案では、相続後も問題は続きます。

本件では認知症を患っている母親が遺産を承継すると、その財産管理の面で問題が生じます。不動産については既に説明した通りですが、預金の管理の面でとても厄介なことが起きるのです。

預金口座を管理している金融機関では、預金の名義人が認知症で判断能力に問題があると察知した場合、安全を考えて口座を凍結してしまいます。他人による使い込みなどを防ぐ目的があるので、これ自体は悪いことではないのですが、こうなると例えば息子さんが母親の生活費を渡すために母親の口座から預金を下すこともできなくなってしまいます。

金融機関によっては、戸籍謄本などで預金名義人との関係性が証明されれば、医療施設や介護施設からの請求書等で預金の使途を確認できる場合に一定額の預金を引き出せる可能性がありますが、法律上のルールというわけではなく、各行の判断に任される面が大きいのであまり期待できません。

本人の預金を保護するという建前上、一度口座が凍結されてしまったら、あとは成年後見制度を利用して成年後見人が手続きを取るしかないと思っておいた方が良いでしょう。

3.ご家族の要望を取り入れた相続にするには?

では、今回のケースで考えられる問題に対処し、家族の望みを取り入れた相続にしたい場合はどうすれば良いのでしょうか。

本件の相談者の事案では、まず母親がすでに認知症であることと、父親もケガによる入院を機に体が弱っていること、また将来的に認知症になる可能性が心配されます。何も対策を取らなければ前述のようなリスクが顕在化し、具体的なトラブルに見舞われることになるでしょう。

そうならないためには、事前に対策を取っておくことが何よりも重要になります。

本件では以下のような対策をとることが考えられます。

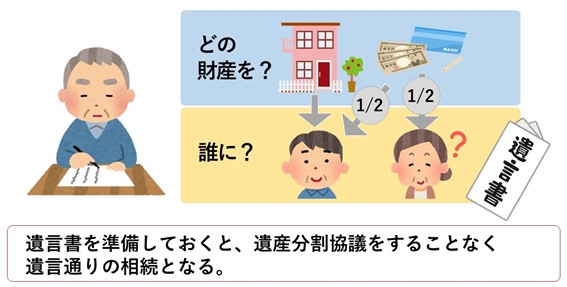

3-1.父の遺言書を作っておく

まず、考えられるのは遺言書の準備です。

父親はまだ判断能力がありますが、認知症を発症し程度が進むと有効な遺言書を作成することができなくなります。そうなる前に速やかに遺言書を準備しておくことが望まれます。

遺言書で相続財産の承継者を指定しておけば、相続発生後に遺産分割協議をする必要がなくなります。

例えば、本件では自宅不動産が共有にならないよう、息子さんの単独所有とするように指定することができます。

そうすれば、父親の他界後、息子が自宅を相続できるので、将来売却が必要になっても息子さん単独の意思で売却が可能です。

預金については、母親に相続させると認知症に伴う財産管理ができないという問題が出てくるため、預金も遺言で息子さんに相続させる対策も一案です。

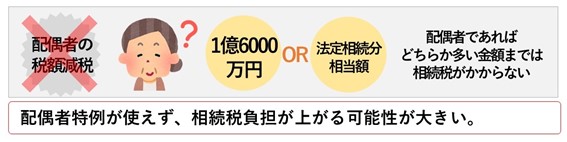

しかしながら、配偶者に財産を相続させない場合には、相続税対策として配偶者の税額軽減の特例が使えないというデメリットが発生します。

▶相続税の配偶者の税額軽減の特例が使えない

配偶者の税額の軽減とは、配偶者が遺産分割や遺言により実際に取得した遺産額の、1憶6000万円または配偶者の法定相続分相当額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

すべて息子に相続させた場合には、この特例が使えないため、相続税の負担が上がる可能性があります。また、自宅も預貯金も全てが子供の財産となるため、母親の財産がないという心配が発生します。

▶本人他界後、完全に息子の財産となってしまう

息子さんが「あとは全部自分が面倒を見るから、全ての財産を自分に相続させてくれ」と遺言を父親にお願いした場合に父親がどう思うかです。

自宅と預貯金を息子に相続させるということは、父他界後は、自宅も預貯金も全て息子のものとなります。段階的に任せていくのではなく、相続後は全て息子の財産となってしまうため、自分が亡き後、妻のために財産をちゃんと使ってくれるのか?もしかしたら使い込みなどしてしまいかねないのか?といったことを心配して、心情面から父親が認めてくれない可能性もあります。

3-2.家族信託をする

まだ父親の判断能力があるうちにぜひ検討したいのが家族信託です。

家族信託は生前のうちに信頼できる身内に財産を移転し、信託契約に従って管理・運用してもらうことができます。本件のようなケースでは、大いに活用が見込まれる事例です。

まず、父親と息子さんが信託契約を結ぶことで、将来自宅と金銭を信託財産としてを生前に息子さんに信託します。財産の所有権は便宜上息子さんに移りますが、信託される財産は信託財産として管理されるため、父親は息子さんの使い込みなどを心配する必要はありません。

信託契約では、以下のような立場を設定することが考えられます。

|

委託者兼受益者 父 |

現在父親が管理している財産の一部または全部を息子さんに信託し、息子さんは信託された財産を使って父親と母親の面倒を見るために使います。父親が今後回復する見込みが薄く、体が弱っていく一方であれば、全ての財産を息子さんに信託し、父親、母親両方の面倒をみてもらうことも考えられます。

信託財産とする財産を一部の財産にとどめ、父親が入院している間、母親の面倒を見る分だけの財産にとどめることでも良いでしょう。少額の財産管理からスタートして、安心して管理が任せられるようになったら段階的に財産を追加信託して、管理を任せる財産を増やしていくということもできます。

また先述の問題をはらむ自宅不動産を息子さんに信託すれば、今後父親が退院して自宅に戻ることもできますし、場合によっては息子さんが自宅を売却して、父親の入院費や母親の施設費に充てることもできます。

もし父親が認知症になってしまっても、自宅は息子さんに信託移転していますから、受益者のために不動産を売ることも息子さんが単独でできます。父親に万一のことがあって相続が起きた場合も、信託契約の中で、第二受益者として母親を指定することで父親から託された信託財産(自宅・金銭)を母親のために継続して使用することができます。

いずれにしろ、家族信託は信託契約に伴い自宅を含む各種財産の名義変更を伴いますが、生前贈与と違って贈与税がかからないので税金面のハードルも高くありません。家族信託はケースに応じてスキームを変化させ、事案に柔軟に対処することができるのでお勧めです。

4.まとめ

今回は当事務所に頂いたご相談の中から、認知症の方が相続人になる事案での問題点や対策方法について見てきました。

今回の記事をまとめると以下のようになります。

☑ 判断能力がないと相続発生後の遺産分割協議ができない

- ☑ 法定相続で相続すると、不動産が共有状態になるなどの不都合が生じる

- ☑ 成年後見制度を利用すれば遺産分割はできるが、法定相続分に相当する代償金(金銭)の確保や実務上家族だけで管理ができないという問題がある

- ☑ 事前の対策が重要で、遺言書の準備の他、家族信託もお勧めできる

特にお勧めできるのは家族信託を利用した対策ですが、仕組みが複雑なため専門家と共に準備していく必要があります。

弊社は家族信託に特に力を入れておりますので、ぜひお気軽にご相談頂ければと思います。